La inflación y el funcionamiento de la cadena alimentaria: el caso de la leche

La presión de los costes de la energía y materias primas arrastra a alzas generalizadas de precios, con variaciones anuales que para el conjunto de alimentos alcanza el 14% (IPC de agosto 2022). Las subidas son dispares entre los diferentes productos, resultando especialmente acusadas en aquellos que tienen una mayor dependencia de materias primas básicas importadas. Huevos y aceites de semilla registran variaciones superiores al 20%, muy por encima de la media, llegando al 26% en la leche.

Jorge Santiso y Francisco Sineiro. Grupo de investigación Ecoagrasoc, Universidad de Santiago de Compostela (USC).

El IPC mide las variaciones de precios en el punto de venta, es decir, desde la perspectiva del consumidor, pero no aporta información sobre su reparto entre los operadores que intervienen en su producción y distribución. Conocer este reparto tendría una utilidad innegable y permitiría detectar ineficiencias o abusos en el funcionamiento de la cadena alimentaria.

Estimar precios y márgenes en cada eslabón de la cadena no siempre resulta fácil, dada la diversidad de tipos y categorías que integran cada producto o grupo de productos, así como las materias primas utilizadas y operadores que intervienen. En el caso de la leche envasada, sin embargo, contamos con información suficiente para una aproximación a los precios y márgenes brutos y su variación mensual; este es el propósito de este artículo, elaborado en base a las fuentes y metodología que se especifican en recuadro anexo.

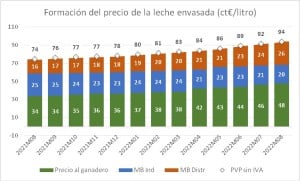

El PVP de la leche: de 74 a 94 céntimos en 12 meses

El siguiente gráfico recoge una primera perspectiva de la formación del PVP de la leche y su evolución a partir de los precios percibidos por el ganadero y los márgenes brutos (MB) de los otros dos eslabones de la cadena: el MB de la industria, calculado como diferencia entre el precio pagado al ganadero y el precio de venta a la distribución (precio de cesión), mientras que el MB de la distribución es la diferencia entre el precio de cesión y el PVP (excluido el IVA) Aclaremos que con cargo a estos márgenes brutos la industria láctea y la distribución alimentaria deben hacer frente a las respectivas partidas de costes, tales como el transporte, los envases, la energía, gastos de personal, etc.)

En el periodo analizado, el PVP de la leche envasada habría aumentado un 26%, unos 20 céntimos de euro por litro. Se trata de precios medios del mix de todas las categorías de leche de consumo y marcas, incluidas las leches especiales o con aditivos y los diferentes contenidos de grasa.

Esta primera perspectiva de formación del precio y su evolución debe ser matizada, al menos, en dos elementos estrechamente ligados a la leche: por una parte la repercusión de las materias primas utilizadas en la alimentación del ganado y, por otra, la recuperación parcial del pago de la leche por los excedentes de grasa vendidos por la industria en forma de nata o mantequilla. Nos interesa, además, una perspectiva temporal para observar eventuales comportamientos diferenciales a lo largo del periodo considerado.

El encarecimiento de la alimentación de la vaca en el origen del aumento de precios en el campo

La cadena inflacionista se inicia con los aumentos en los costes de producción de leche en la explotación ganadera. Materias primas como los cereales y las harinas de soja han registrado subidas importantes, arrastrando un encarecimiento de los piensos (la principal partida en la estructura de costes de la producción de leche), con una subida de un 39% en agosto 2022 sobre 2021 que se superpone a otro 29% ya registrado en los 12 meses anteriores, acumulando así un 79% en dos años.

Movimientos alcistas similares se observan en los factores de producción de forrajes en la propia explotación, destacando los fertilizantes, que han duplicado su precio en los últimos meses.

El aumento de los costes de alimentación del ganado en sentido estricto (piensos comprados y forrajes de producción propia) tiene un impacto de unos siete céntimos por litro de leche producido. Los siete céntimos restantes, hasta los 14 que han subido los precios de venta de la leche a la industria, tienen su origen en el mayor coste de los demás elementos de producción, pero también en una mejora de los márgenes del ganadero ligada en buena medida a las condiciones de un mercado en un escenario de escasez de leche como materia prima.

Los excedentes de grasa como mejora del Margen Bruto de la Industria

El reparto del consumo de leche entera, desnatada y semidesnatada supone un mix de fabricación con una media del 2,01 % de materia grasa (MG), lo que representa un excedente de 1,75 kg de MG por cada 100 de leche recogida en el campo con un 3,76 % MG (Fuente: FEGA, media 2021)

Sin perjuicio de otros destinos de la grasa láctea, la valorización básica de este excedente en forma de nata permite a la industria recuperar parte del precio pagado al ganadero por la leche utilizada como materia prima. La cotización de la nata es una de las claves en la estructura de márgenes de la industria, y su evolución ha sido favorable en los últimos meses en los que ha registrado una subida del 67% (Fuente: CLAL)

Esta evolución positiva del precio de la nata representa una mejora de 5 céntimos por litro de leche envasada, lo que habría permitido a la industria compensar la caída del MB que resulta de asumir un incremento de 14 céntimos en el pago de la leche al ganadero, de los que a la distribución habría repercutido sólo nueve (una repercusión limitada por la rigidez de contratos, compromisos o acuerdos de precios a medio-largo plazo).

Perspectiva temporal: tensiones agravadas en un contexto de escasez de leche en los meses más recientes

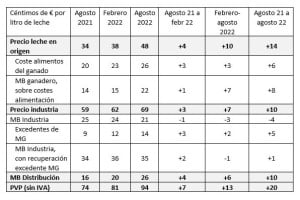

Un análisis más detallado de la evolución de costes, precios y márgenes en el último año permite observar dos subperiodos con dinámicas muy diferentes.

En los últimos meses, a partir de febrero de 2022, el comportamiento de los precios resulta más confuso y refleja los aumentos de costes, pero también la respuesta de los diferentes operadores a tensiones propias de un escenario de escasez de leche.

En este escenario los ganaderos han logrado mejoras importantes de precios, la industria habría equilibrado márgenes con la recuperación de excedentes de MG, y la distribución ha incorporado márgenes adicionales, hasta 6 céntimos por litro (+30%), Como resultado final, en estos seis meses el PVP registra una subida de 13 céntimos por litro (+16%).

Reflexiones

La inflación resulta de aumentos encadenados en los costes soportados por cada eslabón de la cadena, todos ellos empujados por los precios de la energía y las materias primas. Poner el foco en la evolución de los precios en cada operador puede sacar a la luz comportamientos adicionales y no siempre justificados que quedarían enmascarados si nos limitamos a una visión desde la única perspectiva del precio final, el PVP.

El análisis de la formación del precio de la leche envasada, realizado a partir de la información estadística procedente de fuentes consolidadas y de fiabilidad contrastada, muestra cómo buena parte de su encarecimiento se explica por el aumento de los márgenes en el punto de venta. El MB de la distribución ha pasado de 16 a 26 céntimos por litro (+63%); este aumento, responsable de la mitad de la subida del PVP de la leche en el último año, no parece responder a aumentos reales de costes en los puntos de venta y justificaría, en todo caso, prestar mayor atención a las prácticas de pricing de las grandes cadenas de distribución.

Las tensiones que se están observando en el mercado de leche cruda, agravadas en los últimos meses, pueden relacionarse con la escasez de leche y su valorización favorable como productos industriales (leche en polvo y mantequilla). En este marco, el comercio de cisternas spot (leche fuera de contrato estable) estaría drenando una parte importante de la materia prima que necesita la industria de productos de gran consumo (leche envasada, quesos y derivados frescos) para mantener sus niveles de actividad.

Un seguimiento atento del mercado, con la incógnita de su evolución en los próximos meses, refuerza la necesidad de dotarse de herramientas que contribuyan a una mayor transparencia en las relaciones a lo largo de la cadena.